Przywrócenie do dobrowolnego ubezpieczenia chorobowego za okres sprzed 2022 r. Czy to możliwe?

Przywrócenie do dobrowolnego ubezpieczenia chorobowego za okres sprzed 2022 r. Czy to

możliwe?

Bardzo duża liczba klientów, która do mnie trafia otrzymuje decyzję od ZUS o zwrocie nienależnie pobranych świadczeń. Okazuje się, że przyczyna tkwi często w nieopłaceniu składki w terminie bądź w niewłaściwej wysokości kilka lat wcześniej bądź w przesunięciach na koncie wskutek korekt jakie zostały zrobione przez płatnika bądź przez ZUS z urzędu. Te przesunięcia bardzo często powodują wykluczenie z dobrowolnego ubezpieczenia chorobowego w okresie przed 2022 r.

Dlaczego piszę o 2022 r.?

Dlatego, że od tego roku weszły w życie zmiany ustawy systemowej na mocy,

których opłacenie składki na dobrowolne ubezpieczenie chorobowe nie skutkuje wykluczeniem z tego

ubezpieczenia. Wcześniej w sytuacji opłacenia składki po terminie bądź opłacenia jej w niewłaściwej wysokości ubezpieczony mógł złożyć wniosek o wyrażenie przez ZUS zgody na zapłatę składki po terminie. Uwzględnienie tego wniosku powodowało zachowanie ciągłości podlegania np. dobrowolnemu ubezpieczeniu chorobowemu. Zgodnie bowiem z brzmieniem przepisu sprzed 2022 r. – art. 14 ust. 2 pkt 2 ustawy systemowej stanowił, że w uzasadnionych przypadkach, na wniosek zainteresowanego, „Zakład może wyrazić zgodę na opłacenie składki po terminie”, akcentuje swobodny charakter działań ZUS w tym zakresie, co jednak nie uzasadnia wyłączenia tej kwestii spod kontroli sądu.

Co obecnie robi ZUS?

Weryfikuje konta ubezpieczonych, sporządza korekty bądź z urzędu bądź wzywa

ubezpieczonych do złożenia takich korekt. Nierzadko w ich wyniku dochodzi do przesunięć na kontach

ubezpieczonych powodujących wykluczenie ich z dobrowolnego ubezpieczenia chorobowego a co z kolei prowadzi do wydawania przez ZUS decyzji o zwrocie nienależnie pobranych zasiłków.

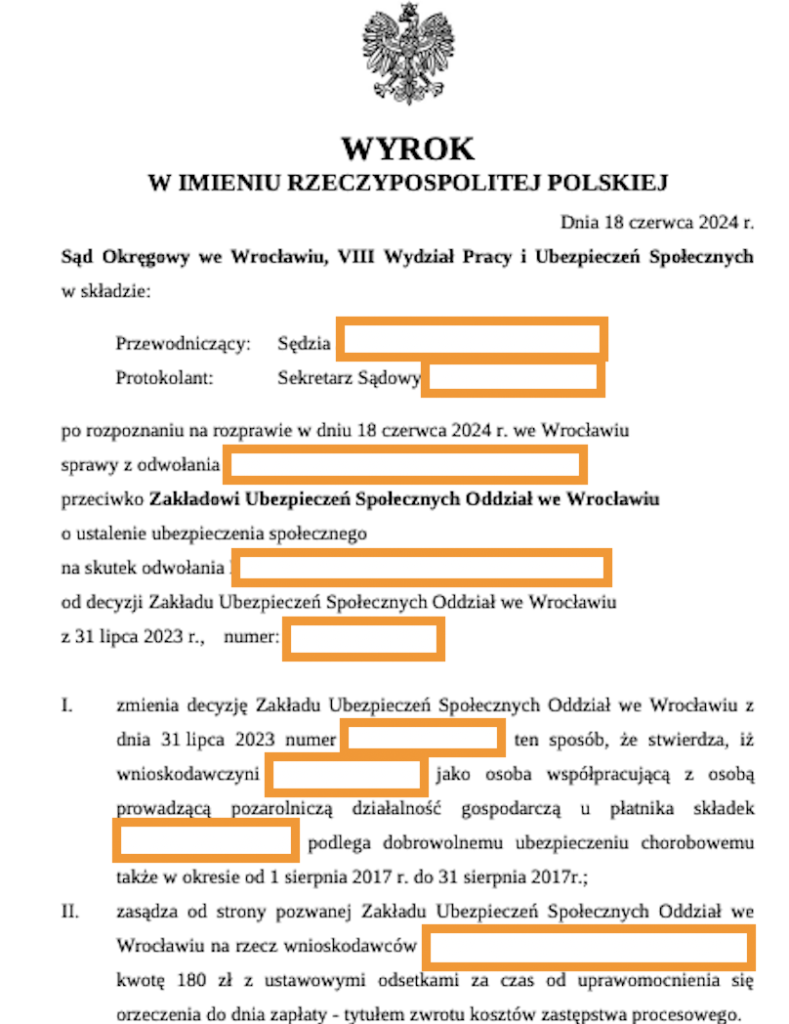

Jedna z moich Klientek Pani Kamila zostala zgłoszona jako osoba współpracująca u swojego męża. W 2023 r. otrzymała od ZUS decyzję, na podstawie której ma zwrócić do ZUS ok. 60 000 zł wraz z odsetkami. Okazało się, że z uwagi na złożoną w 2023 r. korektę dokumentów za miesiąc sierpień 2017 r. powstała niedopłata w składce. Z uwagi na niedopłatę i wówczas obowiązujące przepisy Ubezpieczona została wykluczona z ubezpieczenia chorobowego, a tym samym zobligowana została do zwrotu wszystkich zasiłków jakie w tym zakresie otrzymała.

Co ciekawe, Pani Kamila i jej mąż dowiedzieli się o tym dopiero w 2023 r. w wyniku telefonu pracownika ZUS. Jak się okazało ZUS sam zorientował się dopiero o konieczności zrobienia korekty w 2023 r. pomimo tego, że wskazaliśmy, że wiedzę w tym zakresie posiadał już w 2020 r. Korekta spowodowała, że składka do zapłaty za miesiąc sierpień 2017 r. powinna być wyższa, natomiast ani Pani Kamila ani jej mąż nie mieli możliwości o podjęciu jakichkolwiek działań już w 2017 r. w tym nie mieli możliwości złożenia wniosku o wyrażenie zgody na zapłatę składki po terminie, skoro wiedzę o powyższym powzięli dopiero po prawie 5 latach. Sąd w całości uznał nasze odwołanie i przywrócił Panią Kamilę do dobrowolnego ubezpieczenia chorobowego a to oznacza, że nie będzie musiała zwrócić do ZUS ponad 60 000 zł wraz z odsetkami.

Do stycznia 2022 r. zgodnie z ustawą systemową zapłata składki po terminie bądź w niewłaściwej wysokości powodowała wykluczenie z dobrowolnego ubezpieczenia. Od stycznia 2022 r. ustawodawca stwierdził, że w przypadku zaniechania zapłaty składki w terminie konsekwencje w postaci wykluczenia z ubezpieczenia nie mają miejsca. Jak wskazano w uzasadnieniu projektu ustawy zmieniającej “Zmiana ta doprowadzi do dużego uproszczenia zasad podlegania ubezpieczeniu chorobowemu, zmniejszy liczbę spraw spornych oraz zmniejszy obowiązki administracyjne osób prowadzących pozarolniczą działalność. Nie będą one musiały bowiem składać już wniosków o przywrócenie terminu na opłacenie składki na dobrowolne ubezpieczenie chorobowe w przypadku jej nieterminowego opłacenia lub opłacenia w zaniżonej wysokości”.

Niemniej jednak, zdecydowanie bardzo dużo sytuacji obecnie dotyczy okresu sprzed 2022 r. Z uwagi na powyższe oraz zmianę przepisu w zakresie terminów sporządzania korekt przez ZUS oraz płatników – dochodzi do sytuacji, gdzie weryfikowane są konta ubezpieczonych za lata wcześniejsze i “porządkowanie” tych kont co nierzadko wiąże się z wydawaniem decyzji zobowiązujących do zwrotu świadczeń wypłaconych w latach wcześniejszych.

Sąd również wskazał zgodnie z treścią składanych pism, że ZUS jako organ administracji publicznej ma określone obowiązki informacyjne wynikające z art. 8 i 9 k.p.a., których nie można pominąć. Zatem, gdyby organ rentowy, po otrzymaniu informacji w maju 2020 roku, bez zbędnej zwłoki podjął czynności mające na celu wyjaśnienie kwestii podlegania i korekty dokumentów, to płatnik składek miałby możliwość dochowania terminu określonego w art. 14 ustawy z dnia 24 czerwca 2021 roku.